Замедление экономического роста и повышение процентных ставок ускорили переход от наличных к цифровым платежам. Знакомим вас с результатами последнего исследования Deutsche Bank Research о будущем платежей, а также переходе к цифровым кошелькам и идентификаторам.

В мае 2023 г. Центральный банк Индии объявил о том, что банкнота номиналом в 2000 рупий ($24) выводится из обращения и перестает быть законным платежным средством. У крупных банкнот в Индии была довольно короткая жизнь: введенные Резервным банком Индии (РБИ) в конце 2016 г. банкноты номиналом в 500 и в 1000 рупий были внезапно изъяты из обращения, а новые банкноты INR2000 не печатались с 2019 г.

Как сообщила 23 мая газета The Times, «по всей Индии ощущается приближения праздника Дивали: магазины, торгующие золотом, бриллиантами и люксовыми брендами, переполнены покупателями. Но ажиотаж вызван не праздником, а тем, что миллионы индийцев отчаянно пытаются избавиться от своих тайников с банкнотами, прежде чем они перестанут быть законным платежным средством в конце сентября». Хотя изъятие банкнот более высокого номинала нельзя считать полной демонетизацией, оно ускоряет переход Индии к безналичному расчету.

Эта новость совпадает с прогнозами аналитиков Deutsche Bank Research Марион Лабур, Ноошин Неджати и Кэссиди Эйнсворт-Грейс, которые приводятся в третьем докладе серии The Future of Payments. Они пишут: «структурный переход от наличных к цифровым платежам продолжится в 2023 году благодаря дальнейшему развитию цифровых идентификаторов и цифровых кошельков. В условиях замедления макроэкономического роста мы ожидаем, что финансовые решения, предлагаемые нефинансовыми компаниями, такие как встроенное финансирование, будут играть важную роль в дальнейшем распространении цифровых платежей».

В 2022 г. на долю карточных платежей в Европе приходится рекордные 34% операций в точках продаж (PoS) против 25% в 2019 г. и 16% в 2016 г. «Тенденцию вряд ли удастся переломить, поскольку движущей силой перемен являются корыстные интересы финансовых институтов и их усилия, направленные на то, чтобы сделать цифровые платежи привычными для пользователей», — отмечают авторы отчета.

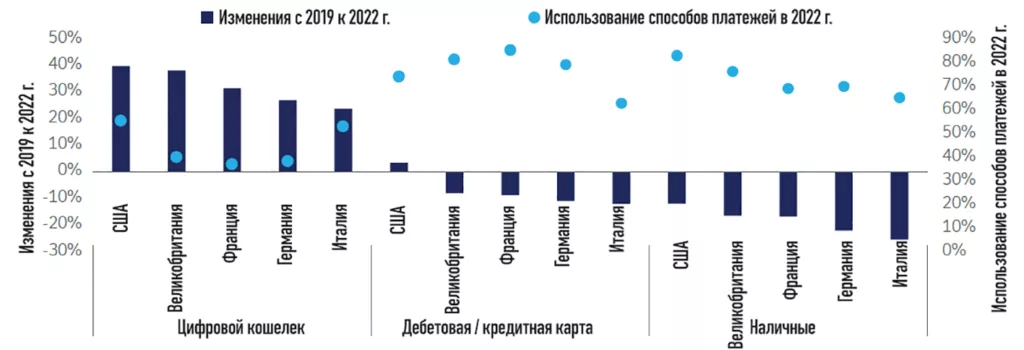

Рисунок 1. Изменение в использовании способов оплаты, до пандемии (2019 г.) и по ее окончании (2022 г.)

Источники: Deutsche Bank, dbDIG Survey. Примечание: Вопрос задавался следующим образом: «За последние шесть месяцев какие из перечисленных ниже способов оплаты вы использовали для совершения небольшой обычной покупки в магазине?».

В 2020-21 гг. практически нулевые процентные ставки по депозитам приводили к увеличению объема наличных денег в обращении, однако глобальный всплеск инфляции заставил центральные банки начать повышать ставки и вероятно, побудит потребителей вкладывать или сберегать свои деньги, что приведет к дальнейшему сокращению объема наличных, считают эксперты.

Переход к цифровым платежам обусловлен удобством для потребителей и продавцов, и в отчете выделены три тенденции, способствующие этому:

Цифровой идентификатор: для обеспечения безопасности пользователи карт должны использовать двухфакторную аутентификацию при совершении покупок. Бесконтактные платежи работают до определенного предела (например, 100 фунтов стерлингов в Великобритании); при более высоких суммах приходится вставлять карту в терминал для ввода PIN-кода, что замедляет процесс оформления покупки и создает неудобства для покупателей, забывших PIN-код. Цифровые идентификаторы, однако, делают цифровые платежи более удобными. Использование системы распознавания лиц и отпечатков пальцев удовлетворяет потребность продавца в надежной аутентификации и предотвращает дорогостоящие возвраты платежей. А поскольку пользователи цифровых идентификаторов, как правило, не сталкиваются с ограничениями, клиенты могут совершать платежи быстро и без лишних хлопот.

Мобильные кошельки: Целесообразность использования цифровых идентификаторов, удобство мобильных кошельков и растущая популярность суперприложений способствуют неуклонному росту мобильных платежей. Например, в Китае к 2021 г. на долю мобильных платежей приходилось 66% транзакций и 59% их стоимости. С января 2022 г. в стране в экспериментальном порядке вводится цифровой юань (e-yuan), и доступ к ЦВЦБ зависит от использования цифровых кошельков, обслуживаемых компаниями Ant Group (MyBank) и Tencent (WeBank) в приложении Народного банка Китая (PBoC), что еще больше стимулирует использование потребителями цифровых кошельков.

Рассрочка: Мгновенное потребительское финансирование как форма кредитования бизнеса для потребителей (B2C) получило значительное развитие благодаря платежным планам рассрочки по типу «Купи сейчас, заплати потом» (BNPL), однако мгновенное торговое кредитование или встроенное финансирование бизнеса для бизнеса (B2B) практически не развивается. По прогнозам авторов отчета, встроенное финансирование B2B будет набирать обороты по мере того, как малые и средние предприятия будут сталкиваться с проблемами движения денежных средств в условиях замедления макроэкономической конъюнктуры. Поставщики платежных услуг (PSP) и финансовые институты будут пересматривать свои предложения и реагировать на меняющиеся потребности. Объем транзакций на рынке встроенного финансирования B2B в 2021 г. составил 700 млрд. долларов США, а к 2025 г. ожидается среднегодовой темп роста (CAGR) в 26%.

Поскольку платежная индустрия в значительной степени циклична, замедление экономического роста и повышение ставок ограничат рост объемов в 2023 г. Однако это всего лишь всплеск структурного сдвига в сторону цифровых технологий. Многие европейские страны, особенно Германия и Италия, сильно недоохвачены в плане использования карт и цифровых платежей. В ближайшие годы им предстоит структурный сдвиг, от которого выиграют такие платежные компании, как Nexi и Worldline.

Для платежных компаний, в большей степени ориентированных на дискреционные расходы и/или объемы электронной коммерции, рост может оказаться более труднодостижимым. Те же компании, которые работают с небрендовыми транзакциями и предоставляют все способы оплаты, скорее всего, добьются успеха. Например, значительный рост доли Apple Pay на рынке Великобритании, США, Германии и Франции произошел в основном за счет PayPal.

Помимо способов оплаты, ключевым фактором дальнейшего обеспечения роста считается разнообразие решений, таких как встроенное финансирование. В качестве лидера называется голландская компания Adyen, которая способна опередить рост рынка благодаря своим лучшим в своем классе технологиям и инвестициям в новые решения.

«В то время как многие люди уже приняли цифровые платежные системы из-за их большей доступности, мы начинаем видеть, как покупатели начинают пользоваться дополнительными функциональными возможностями (например, суперприложениями и интегрированными мобильными PoS-системами)», — отмечается в отчете. Это создает растущий «пирог» обработки цифровых платежей и возможности получения прибыли для предоставляющих такие услуги игроков рынка.

По данным исследования Европейского центрального банка (ЕЦБ), посвященного использованию наличных денег во время пандемии, основной причиной выбора цифровых платежей в точках продаж потребители называют удобство, за которым следуют предостережения от использования наличных денег, рекомендации правительства и страх заразиться вирусом. В Китае более 100 млн взрослых совершили первую цифровую транзакцию после начала карантина.

Более широкая доступность мобильных устройств и Интернета привела к тому, что технологически подкованные потребители отказываются от карт и переходят от наличных к цифровым платежам. В условиях пандемии финансовые институты и PSP пытались устранить ограничения на цифровые платежи путем повышения лимитов на бесконтактные операции и внедрения новых опций, таких как Tap to Pay. Некоторые провайдеры даже снизили комиссию, взимаемую с продавцов за мелкие транзакции. Повышение удобства цифровых платежей стимулировало торговцев и клиентов использовать этот способ чаще.

Тенденции развития цифровых платежей в Азии способствуют новые суперприложения, такие как WeChat, Alipay и Kakao, предлагающие потребителям такие услуги, как обмен сообщениями, электронная торговля, платежи между потребителями и бизнесом, платежи между партнерами и, возможно, даже кредитование. Они предлагаются в одном месте, а не в нескольких приложениях и у разных провайдеров, что повышает удобство и позволяет потребителям не выходить за рамки ассортимента одной компании.

Кроме того, компания Adyen позволяет продавцам принимать платежи на iPhone, а Nexi и Worldline представили SoftPOS, позволяющий использовать аналогичные устройства на базе Android. Эти приложения расширяют возможности приема цифровых платежей для микро- и мобильных торговых предприятий, которые раньше работали только с наличными.

В течение двух десятилетий платежная индустрия наблюдала за различными потребностями и культурными моделями поведения. Появились новые средства оплаты, такие как BNPL и платежи со счета на счет. Потребители, не имеющие права на получение кредитной карты, теперь могут получить мгновенный кредит через BNPL. В период с 2019 по 2021 гг. количество BNPL-кредитов, выданных в США пятью ведущими кредиторами, выросло на 970%, а долларовый объем – на 1092%. Изначально продукты BNPL использовались в розничной торговле модной одеждой, но затем они подтолкнули другие компании в сфере путешествий, здравоохранения и автомобилестроения к разработке аналогичных решений и переходу от крупных покупок к ресторанам и продуктовым магазинам.

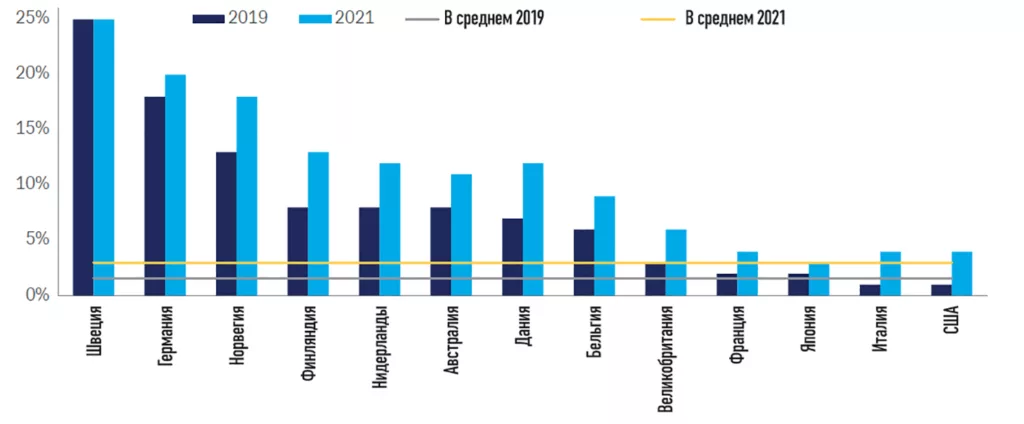

Рисунок 2. Доля BNPL в электронной коммерции

Рисунок 2. Доля BNPL в электронной коммерции

Источники: Deutsche Bank, Statista. Примечание: *BNPL расшифровывается как Buy Now, Pay Later и представляет собой вид краткосрочного финансирования, предлагаемого при оформлении заказа, в рамках которого потребителю предлагается оплатить приобретенный товар/услугу в будущем. Обычно такие продукты являются беспроцентными, однако в случае невыполнения обязательств потребителем они влекут за собой высокие расходы.

Однако, несмотря на новые веяния, мантра «наличные – король» не теряет своей актуальности. Несмотря на то, что пандемия, по оценкам авторов отчета, ускорила процесс на 3-5 лет, наличные деньги вряд ли исчезнут.

В развитых странах использование наличных денег как средства хранения ценностей в процентах от ВВП продолжает расти. В мире, где 1,4 млрд. человек все еще не имеют банковских счетов, такие группы населения, как пожилые люди, по-прежнему полагаются на наличные деньги, они остаются одним из основных платежных средств: треть американцев и европейцев по-прежнему считают наличные деньги своим любимым способом оплаты.

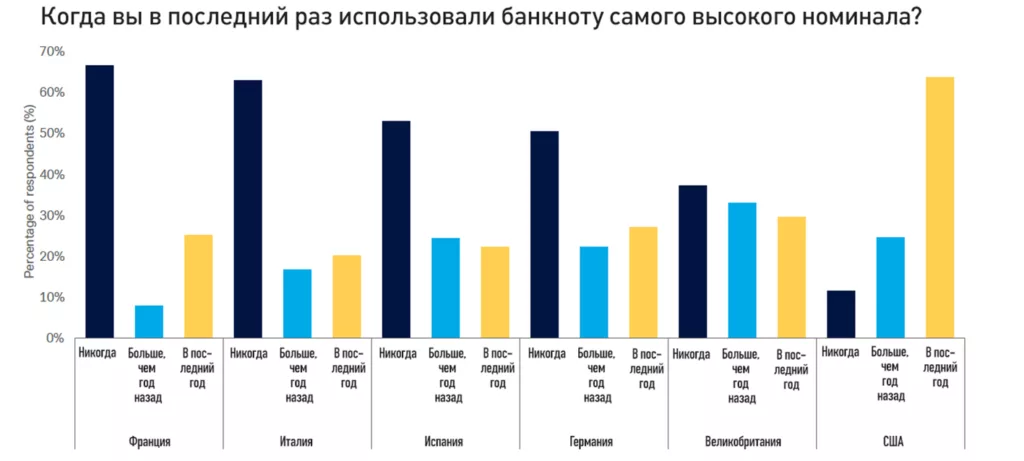

Наличные деньги остаются популярными среди потребителей и после пандемии, хотя индийская кампания по отказу от банкнот высокого номинала не может считаться уникальной. По состоянию на декабрь 2022 г. более 50% населения Франции, Италии, Испании и Германии никогда не пользовались банкнотами самого высокого номинала. А примерно две трети банкнот номиналом 100 долларов США хранятся за пределами США, что позволяет предположить, что они могут использоваться не столько в повседневных операциях, сколько на черном рынке.

Рисунок 3. Ответы участников опроса DbDIG о банкнотах самого высокого номинала

ЕЦБ называет высокую инфляцию долгосрочной проблемой. Авторы отчета отмечают, что, согласно историческим данным, после того как инфляция превысит 8%, ей потребуется два года, чтобы опуститься ниже 6%. В 2023 г. инфляция будет оставаться «липкой», а процентные ставки — высокими, поскольку центральные банки будут пытаться ее усмирить. В ближайшие годы повышение ставок, скорее всего, будет означать уменьшение количества наличных денег в обращении, что будет способствовать переходу к цифровым платежам и ЦВЦБ.

«Похоже, что этот год может стать поворотным для будущего платежей», — заключают авторы отчета.

Подготовил Олег Овчинников по материалам Deutsche Bank