Европейский союз сберегательных и розничных банков (ESBG) опубликовал аналитическую записку о рисках введения цифрового евро для банковского бизнеса. Эксперты ESBG считают, что активное продвижение ЦВЦБ может привести к оттоку ликвидности из кредитных организаций, а затраты банков на внедрение услуги не будут окупаться, так как транзакции в цифровом евро будут бесплатны для всех. Предлагаем вашему вниманию основные тезисы этого документа.

Европейский союз сберегательных и розничных банков (ESBG) опубликовал аналитическую записку о рисках введения цифрового евро для банковского бизнеса. Эксперты ESBG считают, что активное продвижение ЦВЦБ может привести к оттоку ликвидности из кредитных организаций, а затраты банков на внедрение услуги не будут окупаться, так как транзакции в цифровом евро будут бесплатны для всех. Предлагаем вашему вниманию основные тезисы этого документа.

Плюсы и минусы введения цифрового евро

Европейский союз сберегательных и розничных банков (ESBG) приветствует цифровой евро с той точки зрения, что сам факт эмиссии цифровых денег со стороны центрального банка обеспечивает дополнительную стабильность денежной системы. Эксперты ESBG считают, что цифровой евро также укрепит денежный суверенитет еврозоны, однако прогнозируют, что его введение также может иметь серьезные непредвиденные последствия для кредитных организаций, если не принять надлежащих мер.

В аналитической записке выделены три основных проблемы с точки зрения банков. Во-первых, цифровой евро может серьезно повлиять на ликвидность. Не секрет, что процентные ставки в еврозоне не являются сейчас весомым аргументом для того, чтобы держать деньги на депозитах, так что привлекательность и безопасность цифровых кошельков может напрямую сказаться на основном бизнесе сберегательных и розничных банков. Эксперты считают необходимым дополнительную проработку модели распределения, хранения и обмена цифровых валют, которая уравновесила бы потребности поддержания эффективности механизмов передачи денежно-кредитной политики, обслуживания клиентов и соблюдения нормативных требований. В противном случае, если цифровой евро станет «слишком успешным», отток средств с депозитов может привести к сокращению балансов банков, что немедленно отразится на их способности финансировать экономику. Возможности для потребительского кредитования, ипотеки и финансирования малого и среднего бизнеса будут сокращены.

Вторая угроза – значительные затраты (как материальные, так и организационные) на развертывание инфраструктуры цифрового евро, возложенные на банки, могут потребовать пересмотра прежних бизнес-моделей. ЕЦБ заявляет о том, что платежи в цифровой валюте будут бесплатны для потребителей – а значит, кредитные организации не смогут окупить эти расходы. Наконец, эксперты отмечают тот факт, что безналичные платежи в еврозоне процветают и демонстрируют здоровые темпы роста. Под давлением регулирующих органов банки инвестируют значительные средства в платежные решения (в частности, мгновенные платежи), которые еще должны будут найти свое место в и без того конкурентной платежной среде. Добавление еще одного платежного инструмента путем агрессивного продвижения ЦВЦБ – это серьезное изменение правил игры. В любом случае, необходимо обеспечить равные условия всем конкурирующим технологиям. Если цифровой евро будет позиционироваться как розничный платежный продукт, он не должен использовать свое привилегированное положение решения, финансируемого за счет государственных средств, и на него не должны распространяться требования по обязательному приему, которые искажают конкурентный рынок розничных платежей.

В последнем разделе аналитической записки эксперты ESBG представляют возможные решения, которые могут если не полностью снять, то в достаточной степени смягчить обозначенные проблемы.

Непреднамеренные последствия для финансирования экономики: влияние на балансы банков

Поскольку на банки возложена обязанность дистрибуции цифровой валюты, именно на их стороне должна проходить конвертация из безналичной формы валюты (лежащей на счете в этом банке) в цифровую. Проще говоря, это означает, что потребители должны будут снять деньги со своих платежных, сберегательных или депозитных счетов, чтобы получить ЦВЦБ. Чем быстрее будет расти объем цифровых евро, тем быстрее будут сокращаться банковские депозиты, утверждают эксперты. Хотя они признают, что возможно и обратное движение – авуары в цифровых евро могут быть также конвертированы обратно на счета в банках – сама возможность хранения значительных средств вне банковской системы вызывает у них озабоченность.

Отток вкладов окажет негативное влияние не только на сберегательные и розничные банки, но и на остальную экономику. Кредитные организации либо они сократят свой баланс и потеряют процентную маржу, которую они могли бы заработать на этих вкладах, либо заменят эти вклады другим источником финансирования, который будет более дорогим и, вероятно, более волатильным. Экономика также столкнется с негативными последствиями в виде сокращения ипотечного и потребительского кредитования и финансирования малого и среднего бизнеса (либо потому, что сокращение балансов сберегательных и розничных банков подразумевает меньшую способность предоставлять кредиты, либо потому, что увеличение стоимости финансирования приведет к росту их стоимости).

Кроме того, ожидается возможное негативное влияние оттока депозитов на управление ликвидностью банков, в частности, на два важных коэффициента: коэффициент покрытия ликвидности (LCR) и коэффициент чистого стабильного финансирования (NSFR). Банки всегда должны соблюдать нормативы по этим коэффициентам. Оба этих показателя будут изменены в результате введения цифрового евро: степень влияния будет зависеть от максимального разрешенного объема средств в цифровых кошельках. Снижение уровня LCR может потребовать от банков прибегнуть к другим, как правило, более дорогим источникам финансирования, в то время как более низкие уровни NSFR могут потребовать от банков банкам использовать инструменты рынка капитала, к которым некоторые учреждения не имеют практически никакого доступа. Оба варианта являются дорогостоящими, если вообще возможны, и негативно отразятся на банковской отчетности, что, в свою очередь, может вызвать новую волну оттока депозитов.

Необходимость корректировки бизнес-модели

Необходимость корректировки бизнес-модели

Для достижения намеченных целей государственной политики цифровой евро должен быть принят и использоваться в достаточном масштабе, причем его активное использование может повлиять на рост инфляции, считают эксперты. Система потребует определенных капиталовложений, включая затраты центрального банка на создание инфраструктуры ЦВЦБ, а также некоторые затраты частного сектора на взаимодействие и предоставление услуг поверх основной системы. Эти инвестиции, вероятно, будут обусловлены уровнем внедрения, достаточным для достижения масштаба, позволяющего получить сетевой эффект. Обширная экосистема ЦВЦБ обеспечит более эффективную работу и обойдется ее участникам дешевле. Разумеется, такое широкое использование подразумевает доступ пользователей с цифровой валютой во все существующие платежные каналы, где сегодня используются кредитные переводы, мгновенные платежи, p2p-переводы, карточные платежи.

Потребуются значительные инвестиции со стороны банков, поставщиков платежных услуг, провайдеров услуг инициации платежей, операторов банкоматов, государственных органов, офлайн-ретейлеров и субъектов электронной коммерции, чтобы заинтересовать пользователей.

Можно ожидать, что размер вложений будет весьма чувствителен в каждом из вышеперечисленных сегментов, но многие аспекты конкретной модели цифрового евро все еще анализируются, и поэтому сейчас трудно предсказать предстоящие затраты более точно.

Кроме того, следует различать затраты на внедрение и затраты на обслуживание ЦВЦБ. Эксперты союза оценивают первичные расходы в 1-2 миллиарда евро со стороны Евросистемы и аналогичную общую сумму со стороны государств-членов, включая национальные центральные банки и посредников. Мы считаем, что большая часть инвестиций потребуется на стороне эквайринга, особенно в странах, где этот рынок частично контролируется небанковскими компании.

Идеология цифрового евро, предложенная Евросистемой, подразумевает легкий доступ европейцев к «общественным благам», которыми они пользуются при оплате наличными. Это означает, что оплата ЦВЦБ всегда должна быть доступной и бесплатной для базового использования частными лицами. Разумеется, это накладывает серьезные ограничения на действия банков в отношении цифрового евро.

Евросистема предполагает экономические стимулы для поставщиков платежных услуг (ПСП), дабы они активно распространяли цифровой евро. Однако, по мнению экспертов союза, предполагаемая компенсация для потребительских банков основана на лишь на возможности получать транзакционные доходы от инвестиционных и торговых банковских организаций. Скорее всего, размер этих доходов не позволит компенсировать все необходимые затраты.

Евросистема предложила перечень услуг, которые должны быть бесплатны для потребителей:

- Переход на цифровые евро, открытие и хранение кошелька/счета цифровых евро;

- Пополнение и списание средств с кошелька/счета в цифровых евро с платежного счета, к которому он привязан;

- Предоставление базового инструмента для оплаты цифровыми евро;

- Осуществление и получение платежей между физическими лицами (P2P);

- Осуществление платежей юрлицам или государственным органам (т.е. POI, включая POS, электронную коммерцию и P2G);

- Получение платежей от государственных органов (G2P);

- Комбинации вышеуказанных элементов

Помимо этого, очевидно, что необходимо активно поддерживать и инфраструктуру наличного денежного обращения – в том числе, доступ к наличным, их прием и обработку, а следовательно, финансировать связанные с этим процессы (функционирование сети банкоматов, инкассацию) напрямую или через подрядчиков. Все это неизбежно ставит коммерческие банки перед необходимостью искать новые бизнес-модели.

Розничные платежи и ЦВЦБ – решение в поисках проблемы?

Розничные платежи и ЦВЦБ – решение в поисках проблемы?

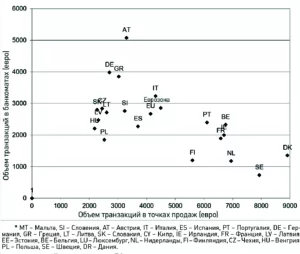

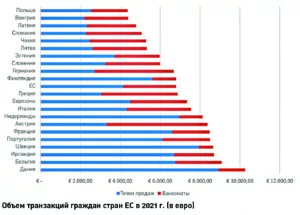

Из данных ЕЦБ за последние годы можно сделать вывод, что в еврозоне процветает рынок безналичных платежей. Статистика платежей за 2021 г. показывает, что в еврозоне было совершено более 114 миллиардов безналичных платежей, что соответствует среднегодовому темпу роста (CAGR) в 8,1% за последние пять лет. Более 56 миллиардов (49%) этих транзакций были совершены с помощью карт, что демонстрирует еще более высокие темпы роста в 11,4% за тот же период. На долю кредитных переводов и прямых дебетов пришлось 22% и 20% соответственно. Несмотря на такой рост безналичных транзакций, исследование ЕЦБ SPACE 2022, показывает, что потребители по-прежнему преимущественно используют наличные деньги для оплаты в точках продаж (POS). Наличные деньги использовались в 59% транзакций, что ниже 79% в 2016 г. и 72% в 2019 г. Карточные платежи использовались в 34% транзакций в POS, по сравнению с 19% в 2016 г. и 25% в 2019 г. Другие способы оплаты использовались в 7% POS-транзакций. Доля платежей с использованием мобильных приложений увеличилась с менее чем 1% в 2019 г. до 3% в 2022 г.

Эта статистика говорит нам о том, что граждане еврозоны привыкли к безналичным платежам, и что на первый на первый взгляд, нет никакой проблемы, требующей решения, кроме того, что большинство карточных операций (и, следовательно, большинство всех безналичных операций) выполняются под управлением операторов, которые не находятся в ЕС. Именно поэтому Евросистема и Европейская комиссия в своих Стратегиях розничных платежей отдельно указывают на необходимость обеспечить платежный суверенитет.

В преддверии этой «европеизации платежей» появились различные рыночные инициативы. В частности, Европейская платежная инициатива (EPI), созданная группой европейских банков и эквайеров, ставит перед собой цель создать единое инновационное общеевропейское платежное решение, использующее мгновенные платежи. Это решение призвано стать новым стандартом платежей для европейских потребителей и торговцев по всем видам розничных операций, включая оплату в магазине, онлайн, снятие наличных и peer-to-peer, в качестве альтернативы существующим международным платежным решениям и схемам. ЕЦБ и ЕК выразили свою поддержку EPI. Подобные инициативы, опирающиеся на частное финансирование и сталкивающиеся с инвестиционными затратами, будут испытывать трудности с поиском своего места на весьма конкурентном рынке платежной технологий. Появление же на сцене нового конкурента в виде ЦВЦБ может нарушить равные условия игры, особенно учитывая тот факт, что цифровой евро финансируется за счет государственных средств. Если цифровую валюту обяжут принимать повсеместно, это может помешать частным инициативам в их усилиях по созданию европейских платежных технологий в будущем. Некоторые игроки рынка уже притормозили инвестиции в новые решения.

Таким образом, если цифровой евро будет позиционироваться в первую очередь как технология для розничных платежей, он может стать недобросовестным конкурентом в и без того конкурентной сфере.

Учитывая все проблемы, изложенные ранее, ESBG выступает против того, чтобы цифровой евро стал «слишком успешным». По мнению экспертов союза, ЦВЦБ должна быть введена осторожно, с такой правовой базой и дизайном, которые не нанесут вреда финансовой стабильности.

Одной из важных гарантий для банковской системы может стать законодательное ограничение объема средств в цифровых кошельках граждан и установление лимитов на владение ценными бумагами в цифровых евро. Кроме того, банковское сообщество настаивает на разработке компенсационных моделей и обеспечении равных условий для других платежных решений.

Лимиты на объем средств в цифровом кошельке

Ограничение количества цифровых евро, которые граждане могут хранить в своих кошельках, необходимо по следующим причинам. Во-первых, фиксированный лимит обеспечит контролируемый отток депозитов и гарантирует, что банки смогут продолжать финансирование экономики. ЕЦБ мог бы решить эту проблему путем рефинансирования потерянных депозитов, однако это привело бы к тому. фактически перестроит текущие бизнес-модели в банковском деле, что, вероятно, нежелательно – ведь коммерческие банки должны хранить резервы в центральных банках, а не наоборот. Кроме того, фиксированные лимиты могут помочь ограничить риск возможного мошенничества.

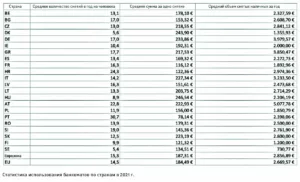

В случае, если одному человеку будет позволено иметь более одного цифрового кошелька для ЦВЦБ, эксперты предлагают установить лимиты не на каждый кошелек, а для каждого человека. По данным ЕЦБ, граждане стран еврозоны снимают в банкоматах за один раз в среднем 187,31 евро. При этом средняя сумма транзакции по карте составляет € 40,05. Если использовать эти данные как точку отсчета, можно предположить, что лимит средств в цифровом кошельке можно ограничить сильнее, чем это предлагается ЕЦБ в данный момент.

Компенсационная модель

Для дистрибьюторов цифрового евро потребуется долгосрочная устойчивая бизнес-модель. Что касается модели компенсации, она должна в конечном счете зависеть от распределения ролей в проведении транзакций между государственными и частными организациями. В целом, такая модель должна строиться с учетом следующих соображений:

- Цифровой европлатеж не должен быть более дорогим в использовании для граждан. чем дебетовые карты.

- Необходимо обеспечить такое ценообразование для плательщика и акцептанта, чтобы оно стимулировало коммерчески эффективное поведение продавцов и потребителей.

- Необходимо поддерживать распространение и использование ЦВЦБ и связанные с этим сетевые эффекты, способствующие добровольному внедрению цифрового евро во всей еврозоне.

- Необходимо привести ЦВЦБ в соответствие с лучшей рыночной практикой в области электронных платежей, чтобы избежать чтобы избежать сбоев и минимизировать возможность негатива рынка в адрес цифрового евро.

Для различных сценариев использования ЦВЦБ могут потребоваться различные бизнес-модели, каждая из которых будет способствовать достижению стратегических целей Евросистемы. Столкнувшись с риском падения ликвидности и прибыльности, банки не должны быть обременены дополнительными высокими затратами на развертывание цифрового евро. Евросистема должна покрывать соответствующие потребности в финансировании и оставить за посредниками решение об объеме инвестиций для предоставления дополнительных услуг.

Равные условия для всех игроков платежного рынка

Наконец, если ЦВЦБ будет позиционироваться как удобная технология для розничных платежей, она не должен не использовать свое привилегированное положение продукта, финансируемого из государственных средств, с обязательными требования к приему – это приведет к искажению конкурентного рынка розничных платежей. Возможное обязательство для ПСП распространять цифровые евро, а также возможное ограничение тарифов ПСП для продавцов, еще больше подчеркивает важность сохранения честной конкуренции на этом рынке.

Подготовил Олег Овчинников